Hiểu đúng về vay tiêu dùng

Vay tiêu dùng là gì?

Vay tiêu dùng được hiểu là hình thức cho vay đối với những cá nhân có nhu cầu mua sắm các vật dụng thiết yếu trong cuộc sống như nội thất, xe cộ, điện thoại, điện máy, máy tính,…

Đây là một trong nhiều dịch vụ của các ngân hàng nhằm hỗ trợ tài chính cho khách hàng. Các cửa hàng điện tử hay các trung tâm mua sắm đều đã và đang áp dụng loại hình cho vay tiêu dùng hiện đại này, điển hình như các hệ thống Điện Máy Xanh, Thế Giới Di Động, Cell Phones, Vincom, Giga mall, Aoen mall,...

Theo ý kiến của TS. Lê Xuân Nghĩa trong bài viết “Dân có thu nhập cao ổn định, vay tiêu dùng càng bùng nổ” thì các nước càng phát triển, nhu cầu vay tiêu dùng ngày càng lớn. Tại Việt Nam, trong 5 năm gần đây, số dư nợ tiêu dùng đã chiếm 17% tổng số dư nợ trong cả nước và đang tăng mạnh. Điều này cho thấy nhu cầu vay tiêu dùng, hay còn gọi là vay thấu chi ngày càng trở nên phổ biến với người dân tại các thành phố lớn nói riêng,và cả nước nói chung.

Điều kiện được vay tiêu dùng

Những người cần tiền để thực hiện các mục đích như sửa chữa nhà cửa, đi du lịch, học tập, nhu cầu sinh hoạt cũng đều có thể là đối tượng được vay tiêu dùng. Gần đây, với sự phát mạnh mẽ của loại hình tín dụng này, một số cơ sở y tế, chăm sóc sắc đẹp cũng đã áp dụng việc cho vay tiêu dùng.

Để có thể vay tiền, cá nhân có nhu cầu vay phải đáp ứng những điều kiện cụ thể từ các công ty tài chính. Một số điều kiện phổ biến như: Từ 20 - 55 tuổi với nữ, 58 tuổi với nam (một số ngân hàng chỉ yêu cầu người vay đủ 18 tuổi); có nguồn thu nhập ổn định hàng tháng (thu nhập tối thiểu tùy thuộc từng ngân hàng cho phép); là công dân Việt Nam hoặc người cư trú có hộ khẩu, sổ tạm trú tại nơi cư trú.

Với thủ tục khá đơn giản và nhanh chóng hơn ngân hàng rất nhiều, vay tiêu dùng hiện nay đã trở nên rất phổ biến với phần đông người Việt Nam, đặc biệt là giới trẻ. Dự kiến trong thời gian tới, lĩnh vực vay tiêu dùng sẽ ngày càng phát triển.

Những tổ chức cho vay tiêu dùng

Vay trực tiếp tại ngân hàng hoặc công ty tài chính

Ngân hàng Nhà nước Việt Nam hiện nay cấp hạn mức tăng trưởng tín dụng cho một số ngân hàng thương mại, tạo nguồn tiền dồi dào tiếp tục đẩy mạnh cho vay tiêu dùng. Để thu hút khách hàng, thời gian qua, nhiều ngân hàng thương mại đã thiết kế các sản phẩm cho vay tiêu dùng riêng, đa dạng, thủ tục cho vay đơn giản, lãi suất cạnh tranh, kỳ hạn trả nợ linh hoạt.

Trong khi đó, các công ty tài chính là tổ chức cho vay mới được phát triển trong những năm gần đây và được sự cho phép hoạt động của Nhà nước. Với lợi thế về thủ tục đơn giản, giải ngân nhanh chóng, điều kiện vay vốn lại dễ hơn các ngân hàng nên các tổ chức tài chính tiếp cận được đa số khách hàng khi có nhu cầu vay vốn.

Khách hàng sẽ tới ngân hàng hay công ty để trực tiếp tìm hiểu về khoản vay và ký kết hợp đồng.

Vay tiêu dùng tại các cửa hàng có liên kết với công ty tài chính, ngân hàng

Để tiếp cận được nhiều hơn với khách hàng, hiện nay các công ty tài chính, ngân hàng thương mại đều liên kết với các siêu thị, cửa hàng,... để cho vay tiêu dùng.

Khách hàng có thể thực hiện các thủ tục vay tiêu dùng, mua hàng trả góp qua online. Khi có kết quả vay tiêu dùng, khách hàng có thể được giải ngân qua tài khoản ngân hàng, đường bưu điện đối với tiền mặt; nhận hàng trực tiếp tại nhà khi mua hàng trả góp.

Các hình thức cho vay tiêu dùng phổ biến

Vay tiêu dùng có nhiều hình thức khác nhau, tuy nhiên phổ biến nhất là vay tiêu dùng trả góp, vay tín chấp, vay thấu chi tiêu dùng, vay tiêu dùng cá nhân,…

Vay tiêu dùng không tài sản đảm bảo

Vay tiêu dùng trả góp

Thời gian qua, hình thức vay phổ biến nhất với hầu hết người Việt Nam là vay tiêu dùng trả góp. Đối với dạng vay này, khách hàng sẽ được vay tiền mà không cần thế chấp tài sản như các hình thức vay khác. Khách hàng sẽ phải trả lãi cũng như nợ gốc theo các kỳ hạn, số tiền trả trong mỗi kỳ là như nhau.

Việc vay tiêu dùng trả góp sẽ giúp khách hàng có thể sử dụng sản phẩm ngay sau khi hoàn tất thủ tục. Ngoài ra, thời hạn trả nợ cũng rất linh hoạt từ 3 - 60 tháng, khách hàng có thể tự lựa chọn thời gian trả nợ dài hay ngắn tùy vào tình hình tài chính.

Số tiền trả nợ vay tiêu dùng trả góp hàng tháng bằng nhau. Số lãi tiền vay phải trả cộng với số nợ gốc được chia ra để trả nợ. Số tiền trả của mỗi kỳ là bằng nhau theo thỏa thuận (hợp đồng) và số lãi được tính dựa trên số dư nợ gốc và thời hạn thực tế của kỳ hạn trả nợ.

Vay tiêu dùng tín chấp là gì?

Vay tiêu dùng tín chấp là hình thức vay vốn không cần tài sản đảm bảo mà chỉ cần chứng minh nhân thân và thu nhập. Khách hàng có thể vay từ vài triệu đến 50 hoặc 70 triệu đồng tại các công ty tài chính. Tại ngân hàng, khách hàng có thể vay tối đa lên 500 triệu đồng. Tuy nhiên, loại hình vay này thường có lãi suất cao, đặc biệt là khi vay tại các công ty tài chính.

Nếu hồ sơ của khách hàng không có nợ xấu, được kiểm tra đầy đủ, các tổ chức tín dụng có thể giải ngân sau 12 - 24 giờ làm việc. Ngoài ra, khách hàng cũng không cần chứng minh mục đích vay với tổ chức tín dụng.

Vay thấu chi - Thẻ tín dụng

Đối với vay thấu chi tiêu dùng, ngân hàng sẽ cho phép khách hàng chi tiêu vượt quá số tiền thực có trong tài khoản thông qua thẻ tín dụng. Cụ thể, ngân hàng sẽ cấp cho khách hàng một hạn mức tối đa có thể chi tiêu vượt mức. Hạn mức này có thể sử dụng khi số dư trong tài khoản thanh toán bằng 0. Ngân hàng sẽ tính lãi suất vay dựa trên số tiền mà khách đã chi tiêu vượt mức.

Khi sử dụng thẻ tín dụng, chủ thẻ có thể đáp ứng nhu cầu chi tiêu tức thì bằng việc rút tiền, quẹt thẻ, thanh toán hóa đơn... ngay cả khi tài khoản không có tiền. Hạn mức thấu chi tương đối cao, có thể gấp 5 lần mức lương mà không cần thế chấp tài sản.

Vay tiêu dùng không chứng minh thu nhập

Khách hàng cũng có thể vay tiêu dùng không chứng minh thu nhập từ các công ty tài chính tư nhân mà không cần tài sản đảm bảo. Các tổ chức tín dụng, công ty tài chính sẽ dựa trên uy tín cá nhân, khả năng trả nợ của từng người để cho vay. Tuy nhiên, hạn mức của loại hình vay tín dụng này không cao do không có tài sản đảm bảo.

Dù vậy, vay tiêu dùng không cần chứng minh thu nhập này là một trong những hình thức vay dễ đưa khách hàng vào bẫy tín dụng đen.

Vay tiêu dùng có tài sản đảm bảo (vay thế chấp)

Vay tiêu dùng thế chấp hình thức cho vay có đảm bảo tài sản. Ví dụ cho vay mua xe ô tô thế chấp bằng nhà đất hay bằng chính ô tô mua, cho vay tiêu dùng cá nhân thế chấp sổ tiết kiệm… Quyền sở hữu tài sản vẫn còn với người đi vay, nhưng ngân hàng sẽ giữ giấy tờ liên quan và nếu người vay không thể trả được nợ cho ngân hàng phải chuyển sở hữu tài sản cho ngân hàng để thanh lý trừ nợ.

Vay thế chấp thường áp dụng với khoản vay lớn do có tài sản đảm bảo, lãi suất cho vay thấp hơn so với vay tín chấp.

Các khoản vay dành cho doanh nghiệp thường áp dụng hình thức vay thế chấp với tài sản đảm bảo là máy móc thiết bị, bất động sản.

Khoản vay thế chấp cá nhân thường áp dụng cho vay mua nhà thế chấp bằng chính nhà mua, vay mua xe thế chấp bằng xe mua, vay sản xuất kinh doanh thế chấp bằng bất động sản.

Hiện nay, đối với những người có nhu cầu mua nhà đất nhưng không đủ tiền có thể tìm đến hình thức này nhờ sự hỗ trợ từ ngân hàng. Khoản vay tối đa có thể lên tới hàng tỷ đồng, ngân hàng sẽ giải ngân một lần hoặc giải ngân theo tiến độ đóng tiền bất động sản.

Thủ tục vay tiêu dùng

Vay tiêu dùng có nhiều hình thức khác nhau, tuỳ thuộc vào mỗi sản phẩm vay và ngân hàng cho vay sẽ có những thủ tục riêng. Dù vậy, nhìn chung các ngân hàng, công ty tài chính, tổ chức tín dụng đều có những điều kiện cơ bản cần có thực hiện vay tiêu dùng:

- Bản sao CMND/hộ chiếu và các loại giấy tờ tùy thân.

- Bản sao hộ khẩu thường trú hoặc tạm trú.

- Sao kê 3 tháng lương gần nhất với lương chuyển khoản hoặc xác nhận lương đối với nhận lương tiền mặt.

- Hóa đơn điện nước 3 tháng gần nhất.

- Sổ sách bán hàng, chứng minh thu nhập hoặc giấy phép/giấy chứng nhận kinh doanh.

- Hóa đơn nộp thuế, sao kê tài khoản doanh nghiệp 3 tháng gần nhất.

- Chứng từ chứng minh tài sản nhà đất, cửa hàng, công ty,...

Vay tiêu dùng khi có nợ xấu có được duyệt hồ sơ

Nợ xấu là gì?

Nợ xấu hay còn gọi là nợ khó đòi được hiểu là các khoản nợ dưới chuẩn, thời gian trả nợ quá hạn và bị nghi ngờ về khả năng thanh toán nợ lẫn khả năng thu hồi vốn của người cho vay.

Đây là khoản nợ mà bên đi vay (có thể cá nhân hoặc doanh nghiệp) không thể chi trả cho bên vay khi đến hạn thanh toán đã cam kết trong hợp đồng tín dụng. Khách hàng nếu rơi vào nhóm xấu (theo phân loại trên CIC) sẽ gặp khó khăn khi vay nợ ở ngân hàng hoặc tổ chức tín dụng khác.

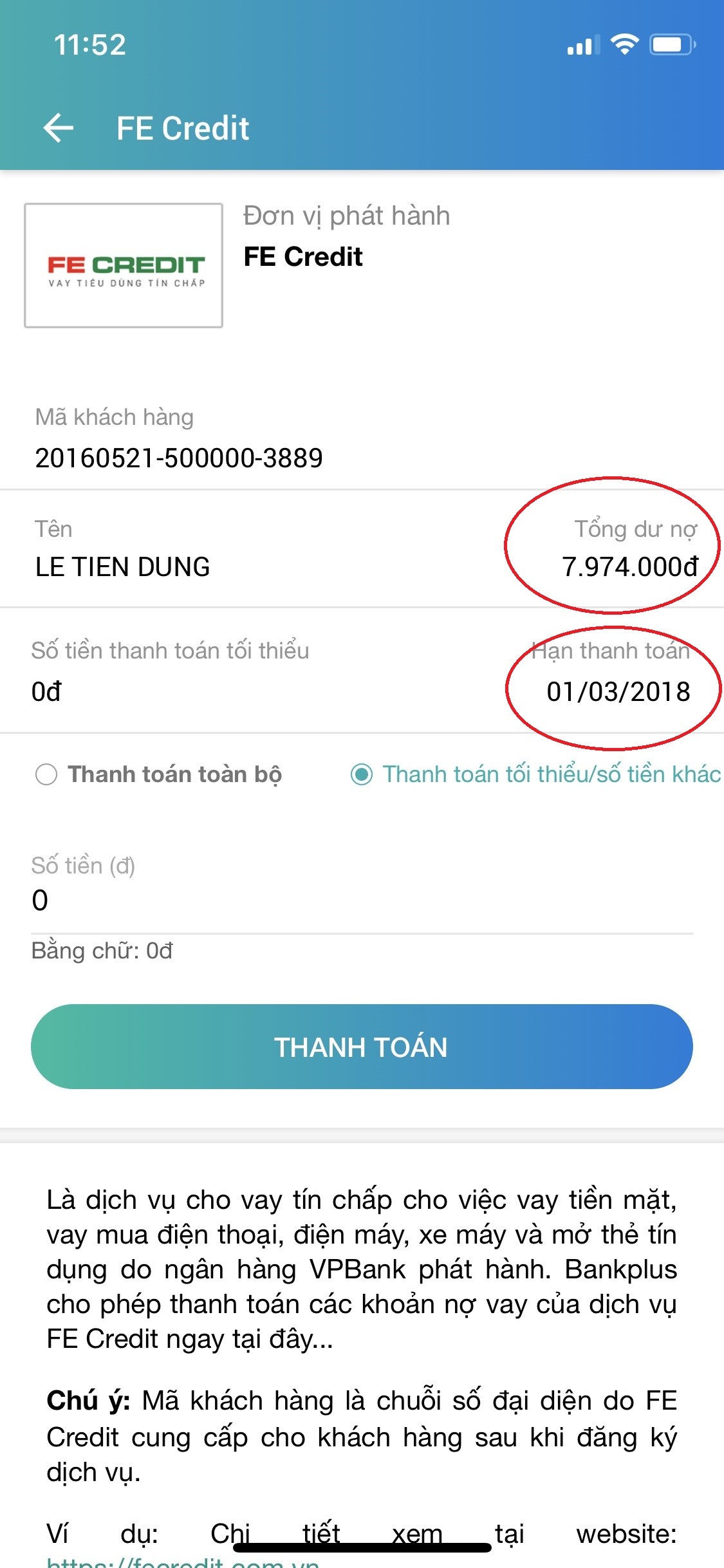

Nợ xấu FE là gì?

Nợ xấu FE là khoản tiền mà khách hàng vay tiền mặt tại FECredit mà tới hạn thanh toán vẫn không có khả năng trả nợ dù ở bất kỳ trường hợp nào, lý do gì, thì khoản đến hạn đó sẽ chuyển thành nhóm nợ xấu.

Các nhóm nợ xấu

Nợ đủ tiêu chuẩn

Các khoản nợ trong hạn và được đánh giá là có khả năng thu hồi đầy đủ cả nợ gốc và lãi đúng hạn.

Các khoản nợ quá hạn dưới 10 ngày (khách hàng quá hạn từ 1 - 10 ngày sẽ phải trả thêm lãi phạt quá hạn 150%).

Nợ cần chú ý

Các khoản nợ quá hạn từ 10 - 90 ngày.

Các khoản nợ cơ cấu lại thời hạn trả nợ lần đầu.

Nợ dưới tiêu chuẩn

Các khoản nợ quá hạn từ 91 ngày đến dưới 180 ngày.

Các khoản nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn dưới 90 ngày theo thời hạn trả nợ đã được cơ cấu lại lần đầu.

Các khoản nợ được miễn hoặc giảm lãi do khách hàng không đủ khả năng trả lãi đầy đủ theo hợp đồng tín dụng.

Nợ nghi ngờ mất vốn

Các khoản nợ quá hạn từ 181 ngày đến dưới 360 ngày.

Các khoản nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn 90 ngày theo thời hạn trả nợ đã được cơ cấu lại lần đầu.

Các khoản nợ cơ cấu lại thời hạn trả nợ lần thứ hai.

Nợ có khả năng mất vốn

Các khoản nợ quá hạn từ 360 ngày trở lên.

Các khoản nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 90 ngày trở lên theo thời hạn trả nợ được cơ cấu lại lần đầu.

Các khoản nợ cơ cấu lại thời hạn trả nợ lần thứ hai quá hạn theo thời hạn trả nợ được cơ cấu lại lần thứ hai.

Các khoản nợ cơ cấu lại thời hạn trả nợ lần thứ ba trở lên, kể cả chưa bị quá hạn hoặc đã quá hạn.

Nợ xấu có được vay tiêu dùng không?

Nợ đủ tiêu chuẩn

Nếu bị xếp vào nhóm này, khách hàng vẫn có khả năng tiếp tục xin vay và khả năng phê duyệt khoản vay tiếp theo cao hơn so với các nhóm còn lại. Tuy nhiên, khách hàng sẽ phải chịu những điều kiện khắt khe hơn so với những người không vướng nợ xấu.

Nợ cần chú ý

Tùy từng mức độ trả quá hạn của khách hàng có thường xuyên hay không, nếu như việc thanh toán chậm xảy ra liên tục thì sẽ đánh giá khả năng thanh toán không tốt, có thể chậm trả 5 - 7 ngày, nguy cơ cao có thể rơi vào nhóm nợ này.

Các nhóm nợ xấu khác

Các ngân hàng thường sẽ không cho khách hàng vay vốn nếu khách hàng thuộc các nhóm nợ xấu dưới tiêu chuẩn, nghi ngờ mất vốn và có khả năng mất vốn vì có quá nhiều rủi ro. Các ngân hàng sẽ đánh giá khách hàng khó có khả năng trả được nợ.

Thậm chí, ngay cả khi khách hàng chọn vay thế chấp tài sản (thay vì vay tín chấp), thì vẫn rất khó cho ngân hàng trong việc thẩm định giá trị tài sản hay những thủ tục khác, nên khả năng được vay cũng không cao.

Khách hàng phải đợi đến 2 năm thì tình trạng trong hệ thống mới trở lại bình thường và được xét duyệt vay vốn.

Những lưu ý khi vay tiêu dùng

Khả năng tài chính

Vay tiêu dùng chủ yếu dựa trên uy tín cá nhân nên đa số có mức lãi cao hơn so với các hình thức vay khác, cùng các quy định khó khăn về thời gian trả hàng tháng và mức phạt trễ hạn vì vậy người vay cần cân nhắc về khả năng tài chính.

Nếu như người vay đang là sinh viên, muốn mua điện thoại, laptop thì không nên lựa chọn vay vốn tiêu dùng. Vì với lãi suất cao, vay tiêu dùng mua đồ có thể là gánh nặng cho phụ huynh. Người không có thu nhập ổn định cũng nên cân nhắc vay, việc trả tiền hàng tháng sẽ tạo tâm lý áp lực cho người vay.

Lựa chọn tổ chức cho vay uy tín

Hiện nay các thông tin về cho vay tiêu dùng rất phổ biến trên mạng, đặc biệt các thông tin về tổ chức tín dụng cũng được công khai rất nhiều.

Vì vậy, người có nhu cầu vay tiêu dùng nên tìm hiểu thông tin để có thể lựa chọn các trung tâm mua sắm, cửa hàng uy tín, tin cậy, tránh tới những địa điểm mua hàng nhỏ lẻ bởi dễ gặp phải các nhân viên tài chính giả, công ty ma.

Chú ý lãi suất vay tiêu dùng

Khi thực hiện thủ tục vay tiêu dùng, người vay nên chú ý đọc kỹ hợp đồng và lãi suất vay trả góp. Nếu lãi suất quá cao thì nên hỏi kỹ lại nhân viên tư vấn để quyết định.

Đặc biệt, hiện nay để thu hút khách hàng, nhiều tổ chức tài chính đã tung ra những ưu đãi với thời gian ký kết hợp đồng sẽ nhanh chóng, thậm chí còn có thể được ưu đãi vay trả góp hàng tháng với lãi suất vay là 0%.

Khi đã đặt bút ký vay tiêu dùng, người đi vay cần tuân thủ và thực hiện theo đúng những cam kết đã ghi trong hợp đồng để tránh những rắc rối, tranh chấp có thể phát sinh sau này.

Lãi suất vay tiêu dùng tính thế nào?

Quy định tính lãi suất vay tiêu dùng

Vay tiêu dùng hiện nay có 2 cách tính lãi suất cơ bản. Đầu tiên là dựa trên dư nợ gốc được tính trên số tiền vay ban đầu trong thời hạn vay. Cách thứ 2 là tính lãi suất trên dư nợ giảm dần, chỉ tính trên số tiền thực tế còn nợ, sau khi đã trừ đi phần tiền gốc đã trả trong các kỳ trước đó. Người vay sẽ được lợi hơn khi thỏa thuận với các công ty tài chính bởi chỉ phải trả số tiền lãi trên số tiền thực tế đã dùng.

Lãi suất cho vay tiêu dùng hiện nay cũng có sự khác nhau tùy thuộc vào tổ chức tín dụng. Tuy nhiên, vay tiêu dùng tại công ty tài chính lãi suất sẽ cao hơn so với vay tại các ngân hàng thương mại.

Tại ngân hàng, lãi suất tiêu dùng phổ biến dao động từ 11 - 15%/năm. Tại công ty tài chính, mức lãi suất giao động trong khoảng 20 - 40%/năm, thậm chí một số công ty còn cho vay với lãi suất cực đại đến 72%/năm.

Sở dĩ lãi suất tại các công ty tài chính cao hơn ngân hàng vì điều kiện và thủ tục cho vay tại đây đơn giản, từ đó dẫn đến yếu tố rủi ro của khoản vay cao. Ngoài ra, các công ty tài chính, tổ chức tín dụng phải cân đối vốn huy động, lãi suất và kỳ hạn, nên họ sẽ có một số khoản thu phí phạt trong một số trường hợp.

Trong suốt thời gian vay vốn, lãi sẽ không thay đổi hoặc thay đổi theo từng giai đoạn phụ thuộc vào diễn biến thị trường. Khi khách hàng có nhu cầu trả hết khoản tiền vay trước thời hạn, hầu hết các tổ chức tín dụng đều có thu phí. Ngoài ra, nếu người vay trả nợ quá hạn, trả lãi chậm,… các tổ chức cho vay sẽ áp dụng rất nhiều khoản phạt khác.

Lãi suất cho vay tiêu dùng tại ngân hàng

Lãi suất vay các ngân hàng hiện nay thường dao động từ 6 - 22%/năm, con số này phụ thuộc vào từng ngân hàng, hình thức vay, ưu đãi, hoặc cách tính lãi suất. Thông thường, đối với vay tín chấp, mức lãi suất dao động từ 15 - 22%/năm, còn đối với vay thế chấp thì lãi suất dao động từ 6 - 17%/năm.

Vay tín chấp

Vay tín chấp ngân hàng được cho là một hình thức vay có lãi suất cao, không có tài sản đảm bảo, đáp ứng nhu cầu: Vay mua nhà, thấu chi tài khoản, vay trả góp,... Với khoản cho vay linh hoạt của các ngân hàng, tối đa lên tới 500 triệu đồng (một số ngân hàng cho vay tối đa lên đến 1 tỷ đồng) thì lãi vay ngân hàng theo hình thức này cũng được áp dụng cho các mức vay khác nhau là khác nhau.

Một số ngân hàng phổ biến cho vay tín chấp như TechcomBank cho vay tiêu dùng lãi suất từ 13,78 - 18,64%/năm với số tiền được vay tối đa lên tới 10 tháng thu nhập thực tế và không vượt quá 300 triệu đồng.

Maritime Bank cho vay tiêu dùng tín chấp với lãi suất ưu đãi từ 10 - 17%/năm, hạn mức cho vay tối đa là 500 triệu đồng.

Shinhan Bank cho vay tiêu dùng cá nhân lên tới 500 triệu với lãi suất 12%/năm.

Cũng hạn mức tối đa là 500 triệu đồng, ngân hàng VPBank có lãi suất cho vay tiêu dùng từ 15,96 - 21%/năm.

Vay thế chấp

Lãi suất vay thế chấp ngân hàng hiện nay theo hình thức vay thế chấp dao động trong khoảng từ 10% - 12%/năm. Hơn nữa, hình thức vay này thường xuyên được các ngân hàng triển khai các chương trình khuyến mại, ưu đãi về quà tặng, lãi suất nên mức lãi suất áp dụng trong thời gian đầu vay thế chấp rất thấp từ 6 - 9%/năm.

Hiện nay, các ngân hàng lớn như BIDV cho vay thế chấp mua nhà ở/đất ở, sửa chữa, cải tạo nhà ở chỉ với lãi suất 7,5 %/năm trong thời gian áp dụng các chương trình khuyến mãi.

Lãi suất vay ngân hàng VietinBank áp dụng cho sản phẩm vay kinh doanh ưu đãi chỉ với lãi suất từ 7,7%/năm.

Một số ngân hàng khác như Maritime Bank cũng cho vay mua xe với lãi suất chỉ từ 6,99 - 7,49%/năm trong thời gian ưu đãi, VIB ưu đãi cho vay mua xe lãi suất từ 6,69 - 8,4%/năm.

Ngân hàng OCB ưu đãi cho vay tiêu dùng thế chấp với lãi suất ưu đãi chỉ 5,99%/năm; ngân hàng ABBank cho vay tiêu dùng, vay mua nhà/đất, xây/sửa nhà, vay mua xe ô tô với lãi suất ưu đãi chỉ 7,58 - 7,79%/năm.

Lãi suất cho vay tiêu dùng ở công ty tài chính

Lãi suất vay tín chấp khoảng 20%/năm đối với các công ty tài chính.

các tổ chức tài chính như Home Credit cho vay tiêu dùng cá nhân không cần tài sản thế chấp với lãi suất 19,92%/năm, không yêu cầu về mức thu nhập hàng tháng, số tiền cho vay tối đa là 200 triệu đồng.

Công ty tài chính FE Credit cũng cho vay tiêu dùng cá nhân với lãi suất 21%/năm, tối đa lên đến 70 triệu đồng.

Công ty Prudential Finance áp dụng lãi suất cho hình thức vay này là 18%/năm.

Mâu thuẫn trong lãi suất cho vay tiêu dùng

Hiện nay lãi suất vay tiêu dùng đang có mâu thuẫn giữa Luật Các tổ chức tín dụng và Bộ luật Dân sự.

Theo đó, khoản 2 Điều 91 Luật các tổ chức tín dụng cho phép thỏa thuận về lãi suất, phí cấp tín dụng theo quy định của pháp luật, nhưng Điều 476 Bộ Luật Dân sự lại quy định không được cho vay quá 150% lãi suất cơ bản do Ngân hàng Nhà nước công bố.

Thực tế, trong lĩnh vực ngân hàng, lãi suất cơ bản được Ngân hàng Nhà nước ấn định phù hợp với mục tiêu điều hành chính sách tiền tệ trong từng thời kỳ. Trong khi đó, tổ chức tín dụng ấn định lãi suất cho vay căn cứ vào lãi suất huy động.

Mặc dù có sự thỏa thuận giữa khách hàng và tổ chức tín dụng, khả năng hợp đồng tín dụng bị Toà án tuyên vô hiệu là rất lớn. Điều này tạo căn cứ pháp lý nếu khách hàng của tổ chức tín dụng không thiện chí, không muốn trả lãi sau thời gian đã sử dụng vốn vay tiêu dùng, sẽ gây rủi ro hoạt động và thiệt hại cho các tổ chức tín dụng.

Top 3 ngân hàng cho vay tiêu dùng lãi suất thấp nhất hiện nay

Vay tiêu dùng Vietcombank

Vietcombank là ngân hàng thương mại Nhà nước đầu tiên được cổ phần hóa và hoạt động với tư cách một ngân hàng thương mại cổ phần tại Việt Nam. Có thể nói, Vietcombank là một trong những ngân hàng lớn và uy tín với độ phủ mạnh mẽ về thương hiệu với người dân Việt Nam.

Tại Vietcombank, dịch vụ cho vay tiêu dùng được triển khai với nhiều hình thức khác nhau, như: Vay tín chấp cán bộ công nhân viên; Vay tín chấp cán bộ quản lý điều hành; Vay thấu chi tài khoản cá nhân; Vay cầm cố giấy tờ có giá; Vay thấu chi cầm cố giấy tờ có giá;...

Vào tháng 4/2021, Vietcombank đã đưa ra mức lãi suất cho vay như sau:

- Lãi suất 6,79%/năm trong 6 tháng đầu tiên, với các khoản vay từ 12 tháng trở xuống.

- Lãi suất 6,99%/năm trong 6 tháng đầu tiên, với các khoản vay trên 12 đến 24 tháng.

- Lãi suất 7,29%/năm trong 12 tháng đầu tiên, với các khoản vay trên 24 tháng.

Vay tiêu dùng VPBank

Ngân hàng Việt Nam Thịnh Vượng - VP Bank là ngân hàng phát triển bền vững trong suốt thời gian hoạt động với sự tăng trưởng vượt bậc. Ngân hàng VP Bank đã xây dựng và triển khai các chiến lược cung cấp sản phẩm dịch vụ đáp ứng cực rộng với mọi phân khúc đối tượng khách hàng.

Sản phẩm vay tiêu dùng không có tài sản đảm bảo được VPBank triển khai cực đa dạng với nhiều đối tượng khách hàng khác nhau. Cụ thể: Vay tín chấp dành cho khách hàng hiện hữu của VPBank; Vay tín chấp dành cho hộ kinh doanh; Vay tiêu dùng tín chấp cá nhân; Vay tín chấp dành cho khách hàng trả lương qua VPBank; Vay VIP; Vay thấu chi online trên tài khoản lương; Vay tín chấp dành cho khách hàng có thu nhập từ lương;...

Tháng 4/2021, Ngân hàng VPBank cho biết, đến hết 31/12/2021, khách hàng có nhu cầu vay mua nhà phố, bất động sản có giấy chủ quyền sẽ được hưởng mức lãi suất ưu đãi từ VPBank với kỳ hạn linh hoạt chỉ từ 5,9%/năm trong 3 tháng đầu tiên, 8,1%/năm trong 6 tháng hoặc 8,9%/năm trong 24 tháng đầu tiên.

Khách hàng được vay đến 75% giá trị tài sản đảm bảo và hạn mức giải ngân lên đến 20 tỷ đồng. VPBank cũng hỗ trợ khách hàng ân hạn nợ gốc 12 tháng với những khoản vay có thời hạn tối thiểu 4 năm. Điều đó có nghĩa là khách hàng sẽ không phải thanh toán nợ gốc cho ngân hàng trong năm đầu tiên mà chỉ cần thanh toán phần lãi.

Tháng 6/2021, Ngân hàng VPBank tiếp tục đẩy mạnh các gói vay không tài sản đảm bảo (vay tín chấp) với hạn mức tín dụng lên đến 3 tỷ đồng, cùng lãi suất giảm tới 2%/năm.

Vay tiêu dùng TPBank

Ngân hàng Thương mại Cổ phần Tiên Phong - TPBank là ngân hàng còn khá trẻ, nhưng nhờ lực lượng cổ đông chiến lược lớn. Từ đó, các sản phẩm dịch vụ tài chính hoàn hảo được cung cấp cho khách hàng và đối tác, dựa trên nền tảng công nghệ hiện đại, tiên tiến và hiệu quả cao.

Ngân hàng TPBank triển khai cho vay tiêu dùng đáp ứng nhu cầu đa dạng của khách hàng với các hình thức sau: Vay tiêu dùng trả góp tín chấp; Vay thấu chi tín chấp; Vay ứng sổ tiết kiệm; Vay tiền mặt đa tiện ích;....

Đối với khách hàng mua nhà, ngân hàng TPBank cho vay tối đa lên đến 90% phương án vay vốn, với lãi suất 5,9%/năm và thời gian vay lên đến 30 năm.

Đối với khách hàng mua xe ô tô, ngân hàng TPBank sẽ cho vay 75% giá trị chiếc xe, với lãi suất 7,8%/năm và thời gian vay linh hoạt lên đến 24 tháng.

Đối với vay thấu chi tín chấp (sử dụng thẻ tín dụng), khách hàng chỉ bị tính lãi trên số tiền và số ngày sử dụng thực tế và hạn mức tối đa là 100 triệu đồng.

Trong thời gian qua ở một số cơ quan, đơn vị còn xảy ra hiện tượng thủ trưởng cơ quan, đơn vị tùy tiện ký tín chấp cho cán bộ, nhân viên cấp dưới vay tiền tại các tổ chức tín dụng. Sau đó, những người vay tiền không có khả năng thanh toán dẫn đến khiếu kiện kéo dài, ảnh hưởng đến hoạt động của cơ quan, đơn vị. Thậm chí, thủ trưởng cơ quan, đơn vị do không kiểm tra nên đã ký khống hợp đồng vay cho cả những người không phải cán bộ, nhân viên của cơ quan mình nên. Từ đó, ngân hàng cho vay nhưng không thu hồi được tiền.

Nhật Linh